保险板块持续调整 2021年上市险企保费压力有望获释

近一段时间,保险板块持续调整。截至2月3日收盘,申万二级保险行业指数较2020年底下跌11.43%,同期上证指数涨幅为1.27%,沪深300指数涨幅为5.26%,保险板块表现位列申万104个二级行业的倒数第11位。板块内各成份股均有所下跌,截至3日收盘,各成份股今年以来的跌幅分别为:17.82%(新华保险)、12.00%(中国平安)、10.05%(中国人保)、8.26%(中国人寿)、4.79%(中国太保)。

从负债端业绩来看,2020年上半年受疫情影响,险企保费整体承压,下半年业绩有所好转,但增速尚未完全恢复。日前,银保监会公布了2020年全年各类保险经营数据:2020年保险行业累计实现原保费收入4.53万亿元,同比增长6.12%,增速低于2019年的12.17%,寿险、产险、车险等增速均有所下降,而健康险则基本与去年增速持平。

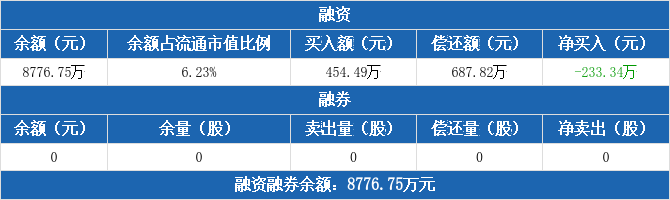

资产端表现方面,受开年以来权益市场大幅震荡的影响,险企投资环境也面临一定不确定性。华创证券数据显示,自2020年以来,市场万能险结算利率的中位数出现反复震荡,最大结算值下降,表明保险公司所面临的投资环境具有较大的不确定性。据光大证券统计,2020年上半年上市险企投资收益率均出现不同程度的下滑,三季度有所回升,但净投资收益还未恢复至前两年水平。

值得注意的是,近日银保监会还发布了《保险公司偿付能力管理规定》(以下简称《规定》),进一步细化和加强险企监管标准。《规定》将偿付能力监管指标扩充为核心偿付能力充足率、综合偿付能力充足率、风险评级3项。与之相比,当前仍在执行的2008年原保监会下发的《保险公司偿付能力管理规定》仅有偿付能力充足率指标。

不过,由于上市险企整体偿付能力水平较高,预计受新规影响较小。光大证券表示,根据各公司披露的2020年三季度偿付能力数据,整体来看上市险企偿付能力处于较高水平,偿付能力充足率基本都在200%以上,超过监管指标要求的2倍。华创证券进一步表示,“偿二代”二期对于实际资本认定更加严格,利好于资本充足、投资资产质量高、资产负债匹配管理优的大型公司,而偿付能力充足率吃紧的中小公司将面临增资的压力。

在机构看来,2021年上市险企保费压力有望获释,低估值和弹性优势有望进一步显现。

光大证券指出,寿险方面,前期各险企加快推进代理人渠道改革和数字化运营转型,转型成效有望在2021年初现。财险方面,产险综改倒逼保险公司加快科技创新及应用,提高经营效率,降低成本费率,保费收入和承保利润压力有望逐步释放。华创证券表示,目前各公司“开门红”进入到第二阶段,在新旧产品过渡期,“炒停售”宣传下,预计中介市场和中小公司健康险销售火爆,业绩大概率高增。在健康险销售环境整体向好和极低基数下,险企一季度业绩将有相对亮眼的表现。考虑到各大上市险企的低估值和弹性优势显现,今年或出现修复至中枢的空间。(罗逸姝)

相关阅读

-

保险板块持续调整 2021年上市险企保费...

近一段时间,保险板块持续调整。截至2月3日收盘,申万二级保险行业... -

世界首富贝佐斯将卸任亚马逊CEO 公司市...

综合报道,当地时间2月2日,美国电子商务巨头亚马逊宣布,杰夫·贝... -

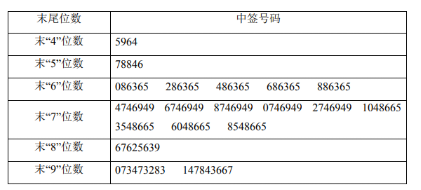

688607康众医疗中签查询:中签号码共有15,076个

根据《江苏康众数字医疗科技股份有限公司首次公开发行股票并在科创... -

601963重庆银行中签号出炉 每个中签号...

根据《重庆银行股份有限公司首次公开发行股票网下初步配售结果及网... -

688628优利德中签号出炉 每个中签号码...

根据《优利德科技(中国)股份有限公司首次公开发行股票并在科创板上... -

605368蓝天燃气中签查询 每个中签号码...

根据《河南蓝天燃气股份有限公司首次公开发行股票网下初步配售结果...