拟纳斯达克上市融资10亿美元 FF官宣造车新计划

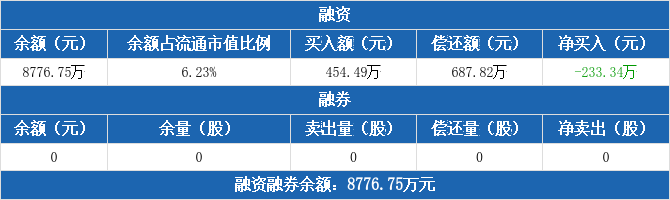

近日,总部位于美国加州的Faraday Future(法拉第未来,下称“FF”或“公司”)在官网宣布已经和特殊目的收购公司“SPAC”就业务合并达成最终协议,公司计划在纳斯达克证券交易市场完成上市,股票代码为“FFIE”。

根据FF宣布的内容,本次合并交易为FF提供约10亿美元的资金,其中包括PSAC以信托形式持有的2.3亿美元现金(假设不赎回的条件下),以及以每股10.00美元的价格超额认购7.75亿美元完全承诺的普通股PIPE。此次融资中的普通股PIPE包括来自美国、欧洲和中国的超过30家长期机构股东,PIPE基石投资人包括来自美国和欧洲的大型金融机构、中国排名前三的民营汽车主机厂和中国一线城市。

此项交易预计将于2021年第二季度完成,交易完成后FF估值约为34亿美元。有业内人士分析指出,成为一家上市公司对FF来说是一个重要的里程碑,这将为FF提供通过公开市场进一步获得资金的机会。

FF的旗舰产品FF 91计划在合并完成后约十二个月内推出。FF自成立以来,累计投入资金超过20亿美元。

1月29日,浙江吉利控股集团有限公司方面宣布已经与FF签署框架合作协议。双方计划在技术支持和工程服务领域展开合作,并探讨由吉利与富士康的合资公司提供代工服务的可能性。作为财务投资人,吉利控股集团还参与了FF在美国上市的少量投资。1月27日,多家媒体报道称,珠海市也将参与投资FF公司20亿元。

分析人士指出,作为传统车企,吉利现有的运营管理能力、供应链体系和整车制造能力,将加快FF的产品和战略在中国落地。同时,FF还可以通过吉利在欧洲实现产业布局,为未来拓展欧洲市场做好准备。对吉利而言,则可通过与FF的合作,共同抢占智能电动车领域技术和市场。

珠海与FF的合作也已酝酿多时。2020年12月,FF在珠海成立“法法汽车(珠海)有限公司”,该公司注册资本2.5亿美元,由FF的香港实体全资持股,经营范围含新能源汽车整车销售等。

公开资料显示,FF由乐视集团创始人贾跃亭创立于2014年。2016年,乐视体系遭遇财务危机,贾跃亭前往美国投入造车项目FF。但FF融资屡次受挫,一度面临严重的现金流危机,首款车FF 91的量产一再延后。

此次FF宣布,未来5年,公司的B2C乘用车规划将包括FF 91系列、FF 81系列和FF 71系列。FF 81预计将于2023年量产上市,FF 71预计将于2024底量产上市。FF方面预计,未来5年销量将超过40万辆,其首款旗舰车型FF 91已获得超过1.4万辆订单。除乘用车外,FF还计划在2023年利用其VPA平台推出“最后一英里智能运输车”(SLMD)。(记者 高伟)

相关阅读

-

拟纳斯达克上市融资10亿美元 FF官宣造...

近日,总部位于美国加州的Faraday Future(法拉第未来,下称FF或公... -

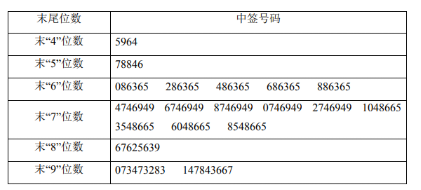

688350富淼科技中签号出炉 每个中签号...

根据《江苏富淼科技股份有限公司首次公开发行股票并在科创板上市网... -

300939秋田微中签查询 每个中签号码只...

根据《深圳秋田微电子股份有限公司首次公开发行股票并在创业板上市... -

300938信测标准中签查询:中签号码共有32,550个

根据《深圳信测标准技术服务股份有限公司首次公开发行股票并在创业... -

手机游戏概念早盘拉升 祥源文化等多股涨停

早盘,手机游戏概念股集体拉升,截至发稿,凯撒文化、众应互联、祥... -

中远海发股价低开低走 百亿私募伊洛投...

中远海发(601866 SH)今日开市起复牌,股价低开低走,不久即封跌停...