金科股份22亿元公司债券成功发行 票面利率6.3%

3月2日,金科地产集团股份有限公司(以下简称“金科股份”)逆势成功发行22亿元公司债券(债券简称“21金科03”),票面利率为6.3%,期限为2+2年。在当前房企债市存在诸多不利因素的背景下,金科本次小公募发行成功,充分体现优质主体在债券市场波动的情况下仍然具有较高的抗风险性。

据公开数据显示,2020年新冠疫情虽然导致经济增速放缓,但金科股份充分把握住楼市复苏周期,公司全年销售规模实现跨越式突破达2,233亿元,同比增长20%,超额完成全年销售目标,2017-2020年公司销售金额复合年均增长率达50.3%,位于主流房企前列;公司土储充足质优,期末总可售面积超7000万方,布局更加均衡合理。

去年年底,金科发布《公司发展战略规划纲要(2021-2025年)》,明确“四位一体、生态协同”高质量发展战略,有效保障未来持续发展;同时随着过往销售项目步入结转周期,2020年实现营收878亿元,同比增长29.6%,充足的未结资源为未来业绩持续稳步增长奠定基础。在规模利润持续增长的同时,金科的财务结构也得到大幅优化,融资成本持续降低。截至2020年末,公司剔除预收款后的资产负债率为68.99%,净负债率71.84%,现金短债比为1.4,2020年顺利实现“三道红线”到“绿档”的跨越。

在当下因“债券违约”频发引发市场多次取消发行等连锁反应的情势下,21金科03的成功发行,不仅坚定了投资者的信心,也彰显了金科股份优质的信用背景和稳健的市场形象。债券投资者对本次债券发行给予高度认可,在趋紧债市环境下仍给予金科股份高度支持。本次小公募发行成功,也将在一定程度上振奋同行业债券发行的景气度。

相关阅读

-

金科股份22亿元公司债券成功发行 票面...

3月2日,金科地产集团股份有限公司(以下简称金科股份)逆势成功发行2... -

能用公积金偿还商业住房贷款吗?具体如...

在购房的时候,很多人都会选择住房公积金来贷款,因为这种贷款能够... -

凤凰烟细支价格是多少?真假怎么鉴别?

香烟作为快速消费品,在市面上很受欢迎,而且知名的香烟品牌销量很... -

什么叫结构性存款?结构性存款的意思是...

理财市场中,理财产品有一种新属性,叫做结构性存款,这让一些理财... -

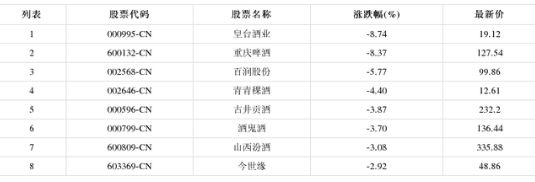

飞天茅台酒价格多少?今日飞天茅台酒价...

在白酒行业中,贵州飞天茅台酒口感顺滑,不刺激喉咙,确实是一款难... -

目前千足金多少钱一克?千足金和万足金...

黄金首饰现如今有不少人都会购买,不同品牌的黄金首饰门店在很多城...