上海银行可转债公告:上海银行将发行200亿元可转债

疫情持续影响之下,商业银行不断加大对实体经济的信贷支持力度,服务小微企业和民营企业,随之而来的是资本补充需求。岁末年初,银行资本补充有点忙。

1月20日晚间,上海银行发布可转债募集说明书及发行公告,200亿元可转债即将启动发行。记者注意到,截至目前,包括上海银行在内的5家A股上市银行已公布业绩快报,利润增速都有不同程度改善,这推动近期银行板块涨幅位居大盘前列。

发行规模史上第四

据了解,上海银行即将发行的200亿元可转债,是除了浦发转债(500亿元)、光大转债(300亿元)、中信转债(400亿元)以外,目前存续的发行规模第四大的银行可转债。

上银转债募集说明书及发行公告显示,此次上银转债的六年票面利率分别是0.30%、0.80%、1.50%、2.80%、3.50%、4.00%,到期赎回价格为112元(含最后一年利息);信用等级为AAA级;发行数量是2,000万手(20,000万张)。

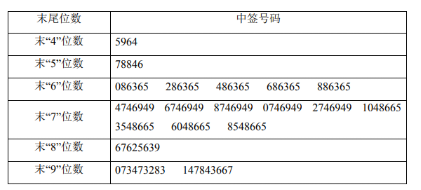

根据上银转债的发行时间安排,1月22日为原A股股东优先认购股权登记日,同日机构投资者进行网下申购;1月25日将启动网上申购和原A股股东优先认购。

行业盈利改善

值的注意的是,近期率先披露的业绩快报显示,上市银行的利润增速正获得显著改善。

1月9日,上海银行率先披露A股上市银行首份2020年度业绩快报,和前三季度相比,利润增速由负转正大幅提升至2.89%。“此前市场普遍预期上市银行的利润增速最快到2021年第一季度才会有明显的提升,但是上海银行的快报反映上市银行的利润增速很可能提前在2020年年报就会有修复的机会。”民生证券在其研报中表示,这也意味着监管环境和宏观环境对银行利润释放的压力边际减少,银行业绩回归正常化的节奏正在加快。

此后陆续公布的几家上市银行业绩快报也印证了这个观点。

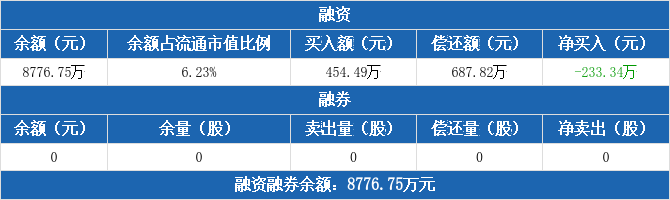

受此推动,上周(1月11日-15日)A股银行指数上涨5.31%,沪深300指数下降0.68%,板块跑赢指数5.99个百分点,在30个一级行业中位居第1位。年初至今,银行板块整体上涨7.53%。

显然,年初市场流动性的相对充裕和正股价格的上涨行情为可转债提供了良好的投资时机。根据wind数据,本次发行可转债的上海银行2021年以来共获13家研究机构给予的“增持”或“推荐”以上评级,其中更有中信建投证券、广发证券(000776,股吧)、民生证券、东兴证券等多家机构给出“买入”或“强烈推荐”最高投资评级。

相关阅读

-

上海银行可转债公告:上海银行将发行200...

疫情持续影响之下,商业银行不断加大对实体经济的信贷支持力度,服... -

“中国巴菲特”李录出资43亿元买入银行...

2020年上半年,「中国巴菲特」李录的新书《文明、现代化、价值投资... -

英特尔最新处理器消息:英特尔官宣第一...

在刚刚结束的CES上,英特尔透露其12代Alder Lake处理器有望9月登场... -

下一轮油价调整最新消息:周五晚油价调...

油价最新消息:2021年的第二次油价调整就要在本周进行,随着上一周... -

为迎接全民对财富增值保值刚需 券商资...

为了迎接全民对财富增值保值的刚需,FOF业务成为券商资管拓展公募业... -

今年辣椒行情:1月24日贵州遵义虾子镇辣...

遵义虾子镇中国辣椒城物流园:2020年辣椒:灯笼椒烘椒:13 50元 ...