今天中签新股结果:医渡科技获超购约1632.84倍一手中签率20%

医渡科技(02158)、CHESHI(01490)、荣万家(02146)、现代中药集团(01643)、稻草熊娱乐(02125)发布配售结果公告,预期四只新股将于2021年1月15日上市,今日16:15-18:30进行暗盘交易。

详细配发结果如下:

医渡科技(02158)

发售价厘定为26.30港元

医渡科技公布,发售价厘定为每股发售股份26.30港元,公司估计将从全球发售收取的所得款项净额为约39.02亿港元。倘超额配股权获悉数行使,公司将就行使超额配股权后而将予发行的2346.75万股额外发售股份获得额外所得款项净额约5.93亿港元。每手100股。

公开发售获超购约1632.84倍,一手中签率20%

其中,香港公开发售已获大量超额认购。合共接获117.43万份有效申请,认购合共255.61亿股香港发售股份,相当于香港公开发售项下初步可供认购的香港发售股份总数1564.5万股的约1633.84倍。

因此,香港公开发售项下发售股份的最终数目由此增加至7822.5万股发售股份,相当于全球发售项下初步可供认购发售股份总数的50%(于任何超额配股权获行使前),并根据香港公开发售分配予38.9万名成功申请人。

公开发售一手中签率20%,申购200手稳获一手,乙头获配5手-6手。

国际发售获认购约33.4倍

国际发售股份已获大量超额认购,相当于国际发售项下初步可供认购发售股份总数的约33.4倍。经计及将6258万股发售股份由国际发售重新分配至香港公开发售,国际发售项下的发售股份最终数目为7822.5万股,相当于全球发售项下初步可供认购发售股份总数的50%(于任何超额配股权获行使前)。国际发售项下已超额分配2346.75万股发售股份。

基石投资人认购6188.62万股发售股份

按发售价为每股发售股份26.30港元,根据基石投资协议,基石投资人认购合共6188.62万股发售股份。

CHESHI(01490)

发售价厘定为1.23港元

CHESHI公布,发售价厘定为每股发售股份1.23港元,估计公司将收取的全球发售所得款项净额约为2.06亿港元。倘超额配售权获悉数行使,公司将就超额配售权获行使后将予发行的3060万股股份收取额外所得款项净额约3670万港元。每手4000股。

公开发售获超购约1273.76倍,一手中签率0.43%

其中,香港公开发售获非常大幅超额认购。公司合共接获33.21万份有效申请,认购合共260.05亿股香港发售股份,相当于香港公开发售项下初步可供认购合共2040万股香港发售股份的约1274.76倍。

因此,香港公开发售项下可供认购的发售股份最终数目已增至1.02亿股发售股份,占香港公开发售项下初步可供认购发售股份总数的五倍及全球发售项下初步可供认购发售股份的50%(于超额配售权获任何行使前),并已分配予1.38万名香港公开发售项下的获接纳申请人。

公开发售一手中签率0.43%,申购250手稳获一手,乙头获配3手-4手。

国际发售获超额认购约21.7倍

国际发售项下初步提呈发售的发售股份获非常大幅超额认购约21.7倍。国际发售项下分配予承配人的发售股份最终数目为1.02亿股发售股份,占全球发售项下初步可供认购发售股份总数的50%(假设超额配售权未获行使)。

基石投资人认7374.4万股发售股份

按发售价为每股发售股份1.23港元,根据基石投资协议,基石投资人认购合共7374.4万股发售股份。

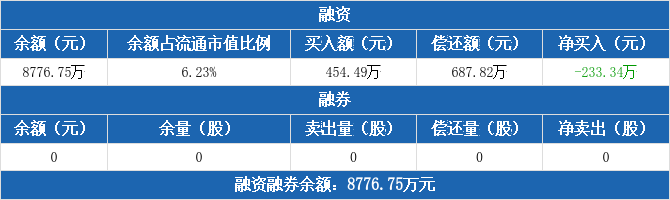

荣万家(02146)

公开发售获认购6.62倍,一手中签率18%

荣万家公布,发售价厘定为每股发售股份13.46港元,公司自全球发售收取的所得款项净额估计约为11.68亿港元。每手500股。

其中,香港公开发售已获相当程度超额认购。合共接获2.609万份有效申请,认购合共6222.95万股香港发售股份,相当于根据香港公开发售初步可供认购的香港发售股份总数940万股约6.62倍。

由于香港公开发售的超额认购少于根据香港公开发售初步可供认购的发售股份总数的15倍,故并无应用招股章程所述的重新分配程序。香港公开发售项下的发售股份最终数目为940万股发售股份,相当于全球发售项下初步可供认购的发售股份总数的10%。

根据国际发售初步提呈发售的发售股份已获适度超额认购,相当于根据国际发售初步可供认购的发售股份总数的1.94倍。根据国际发售分配予承配人的发售股份最终数目为8460万股发售股份,相当于全球发售项下初步可供认购的发售股份总数约90%(于超额配股权获行使前)。

现代中药集团(01643)

公开发售获超购29.66倍,一手中签率10%

现代中药集团公布,发售价厘定为每股发售股份1.18港元,公司自全球发售收取的所得款项净额估计为约为1.17亿港元。每手3000股。

香港公开发售获适度超额认购。合共接获3.55万份有效申请,认购合共4.598亿股香港公开发售股份,相当于香港公开发售项下可供认购1500万股香港公开发售股份的约30.66倍。

合共3000万股国际配售股份已由国际配售重新分配至香港公开发售。由于上述重新分配,分配至香港公开发售股份的发售股份最终数目为4500万股股份,相当于全球发售项下初步可供认购的发售股份总数的30%。

合共124名承配人已认购国际配售项下的1.36亿股股份,相当于国际配售项下初步可供认购1.35亿股发售股份总数约1.004倍。国际配售项下初步提呈发售的发售股份已悉数获超额认购。由于上述重新分配,分配至国际配售的发售股份最终数目为1.05亿股股份,相当于全球发售项下初步可供认购的发售股份总数的70%。

稻草熊娱乐(02125)

公开发售获403.54倍认购,一手中签率6%

稻草熊娱乐发布公告,售价厘定为每股发售股份5.88港元,每手买卖单位1000股。

国际发售项下初步提呈的发售股份已获超额认购约13.41倍。香港公开发售项下初步提呈的香港发售股份已获大幅超额认购。已接获合共313,721份有效申请,认购合共66.899亿股香港发售股份,相当于香港公开发售项下初步可供认购总数约403.54倍。

基于发售价每股发售股份5.88港元及根据与基石投资者订立的基石投资协议,基石投资者认购的发售股份数目已予厘定,合共6615.5万股。占公司于全球发售完成后已发行股本总额约10.0%;及全球发售项下发售股份数目约39.9%(假设超额配股权未获行使)。

相关阅读

-

肖战代言官宣后蒙牛股票下跌?具体是怎...

肖战可以说是流量艺人中的一个标杆了,作为一个偶像可以合理引导粉... -

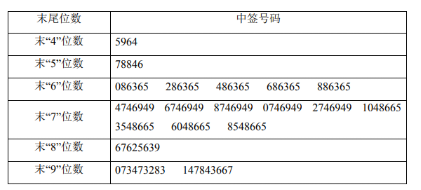

泰坦股份中签号出炉 泰坦股份中签能赚...

据最新消息显示,浙江泰坦股份有限公司已于1月20日正式公布了新股中... -

比亚迪预计配股融资299亿港元 创近十年...

进入2021年后,比亚迪在新能源汽车领域的布局不断加速。1月21日,比... -

欧菲光近期的股价是多少?欧菲光股价再...

1月22日消息,今日早盘,欧菲光股价再度大跌逾6%,昨日该股尾盘闪崩... -

东方龙基金净值上涨1.32% 累计净值为3.8114元

东 方 龙基金(代码400001)公布最新净值,数据显示,东 方 龙净... -

天津失业金多少钱一个月?天津失业金领...

缴纳失业保险在失业的时候有着很大的作用,只要满足了一定的要求就...