科创板即将迎来开板一周年:细数四大“破冰”事件

一年前的6月13日,科创板这一承载着重要使命的全新板块正式开板,资本市场迎来历史性一刻。如今,科创板即将迎来开板一周年的日子。回首科创板开板这一年,科创板试点注册制作为资本市场改革的试验田,为全面推行注册制提供经验的同时,也开创了A股历史上多个“第一”——第一家红筹企业登陆科创板、首家特殊表决权公司诞生、首家尚未盈利企业成为科创板一员,由此打破A股多年空白。而注册制下,科创板重大资产重组也获“破冰”,截至目前,首单重组项目已提交注册。后续,首家发行CDR回归的红筹企业何时亮相科创板、科创板会否率先引进单次T+0等则值得期待。

打破红筹上市空白

科创板开板一年,期间,华润微作为红筹企业第一股登陆科创板,打破了A股市场红筹企业的空白局面。

长久以来,囿于一些政策尚不明确,一些问题尚未解决,红筹企业A股上市一直未能成行。所谓红筹企业,是指注册地在境外、主要经营活动在境内的企业。“比如资金跨境流通问题,如何监管企业募集资金的使用等,这些也是红筹企业在A股上市的难点。”提及此前未能有红筹企业在A股上市的情况,新时代证券首席经济学家潘向东在接受北京商报记者采访时如是表示。

2018年6月,证监会发布《存托凭证发行与交易管理办法(试行)》,明确红筹企业境内上市可采用发行A股股票或中国存托凭证(CDR)两种方式。大幅降低了红筹回归难度,海外红筹股回归之路愈发明朗。

2019年,科创板启航,明确红筹企业登陆科创板相关细则。政策红利下,从港股退市八年后的红筹企业华润微,向科创板发起冲击。2019年6月26日华润微科创板申请获得受理。经历了上交所多轮问询以及科创板上市委的审核,华润微最终拿到了登陆A股的通行证。

2月27日,华润微以红筹第一股的身份通过发行股票登陆科创板,自此,A股市场红筹企业的空白局面被打破。作为红筹第一股,华润微的上市无疑具有更多的标杆意义,监管层优先试点风险可控的大型红筹企业,通过摸清具体回归的操作路径,根据企业需求和其他部门的相关政策进行调整,完善监管政策,继续支持红筹企业回归科创板上市。

今年4月证监会发布《关于创新试点红筹企业在境内上市相关安排的公告》,近日,上交所最新发布《关于红筹企业申报科创板发行上市有关事项的通知》。制度铺路下,红筹企业回归加速。

值得一提的是,九号智能将于6月12日上会接受审核,若成功获得科创板通行证,届时,A股将迎来首家发行CDR上市的红筹企业。

诞生首家特殊表决权公司

2018年小米集团成为港股同股不同权(特殊表决权)第一股后,A股同股不同权何时破冰成为了市场关注的焦点。1月20日,具有特殊表决权架构的优刻得登陆科创板,同股不同权第一股亮相A股,A股同股不同权亦正式破冰。

同股不同权又称为双重股权结构或者AB股结构。与同股同权中的一股一票不同的是,同股不同权的公司股票分高、低投票权两种股票。其中,高投票权的股票每股有2票至10票的投票权,低投票权的股票每股有一票甚至没有投票权。

经济学家宋清辉认为,AB股的安排有利于创始团队在并不持有公司大部分股份的情况下,也能够拥有大部分投票权,“但与此同时,对投资者的保障显得有些不足”。实际上,此前港交所引入同股不同权也曾引发市场关于会削弱投资者保护的争议。

科创板允许同股不同权企业上市,制度加持下,优刻得携特殊表决权架构于2019年4月闯关科创板。而一路走来,优刻得上市之路也并不轻松。从进入问询到最终上会审核,优刻得共经历了上交所的四轮问询。在最终获得上会前的几轮问询中,市场关心的优刻得同股不同权涉及的投资者保护问题曾被上交所重点关注。

在投行人士王骥跃看来,“同股不同权已经是新经济时代比较普遍的股权结构,纽交所、纳斯达克、港交所都认可。如果信息披露到位,中小投资者利益保护机制完善,A股允许股权表决权差异公司上市,是对实际经济发展创新的尊重”。

A股首只同股不同权股票正式诞生,由此也翻开资本市场改革的新一页。提及优刻得作为同股不同权第一股登陆A股,王骥跃表示:“优刻得能够尝鲜同股不同权,是A股的一大进步,能够为后续更多的同股不同权公司上市起到很好的示范作用。”

尚未盈利企业获准入

科创板具有较大的包容性,允许符合科创板定位、尚未盈利或存在累计未弥补亏损的企业在科创板上市。泽璟制药作为首家登陆科创板的尚未盈利企业,也一举改变了此前亏损企业无法在A股上市的局面。

多年以来,在中国证券市场上市必须是已经盈利且达到一定盈利规模的公司。科创板更关注企业的未来发展能力,关注是否可以依靠科技创新驱动发展,在盈利标准上较现有板块有了较大幅度的放松。

泽璟制药是一家专注于肿瘤、出血及血液疾病、肝胆疾病等多个治疗领域的创新驱动型新药研发企业。2019年6月,泽璟制药递交招股书,向科创板发起冲击。囿于创新药研发需要大量资本开支,截至招股说明书签署日,泽璟制药尚未盈利且存在累计未弥补亏损,泽璟制药也成为尚未盈利即闯关A股中的一员。2019年10月30日,泽璟制药成功过会,成为首家过会的尚未盈利企业。1月23日,泽璟制药顺利上市登陆科创板,A股历史迎来标志性事件。

“由于研发投入巨大,或者市场培育需要时间,抑或扩张阶段需要持续投入,很多优质的科技创新型公司在实现盈亏平衡之前会持续亏损,但并不妨碍其具有投资价值和持续经营能力。”在王骥跃看来,允许尚未盈利的科技创新类公司在境内证券市场上市,体现了监管理念上的转变,有利于优质科技创新企业借助国内资本市场发展,又有利于普通投资者分享优质科技创新企业的成长红利。

不过,王骥跃也补充道:“并不是亏损公司一定可以在A股上市,而是有投资价值但暂时亏损的公司可以在A股上市,有盈利能力只是暂时还没有盈利,投资者认可。”

如今,泽璟制药之后,截至目前,百奥泰等尚未盈利企业也得以成功登陆科创板,成为A股一员。

注册制下首单重组“过审”

科创板试点注册制下的并购重组也已“破冰”。

科创板开板不足半年之际,科创板第一并购案于2019年12月6日晚间出炉。彼时,科创板“001号”华兴源创公布,公司拟通过发行股份及支付现金的方式购买苏州欧立通自动化科技有限公司100%股权,拓展检测设备种类的同时拓展下游应用领域至可穿戴消费电子。

科创板首单重组预案出炉3个月后,华兴源创此次重组即在3月27日获得上交所受理。之后,该重组在4月10日进入问询阶段。从此次交易问询函来看,上交所着重于标的资产财务真实性和标的资产对于上市公司的价值。 一个月后,华兴源创于5月14日对重组问询进行了回复。

5月25日,上交所科创板上市审核中心出具了同意华兴源创发行股份购买资产并募集配套资金申请的审核意见。对此,新华社报道称,“这也标志着科创板重大资产重组正式‘破冰’”。

需要指出的是,时间上,从获得受理到通过上交所审核,科创板首单重组历时不足2个月。另外,从今年3月9日华兴源创发布重组草案,到5月25日获得上交所审核通过,总计耗时78天。“这充分体现了‘科创板速度’和注册制的市场化核心内涵。”投融资专家许小恒感叹道。

上交所最新信息显示,作为科创板第一单,华兴源创此次重组事项已经在6月8日提交注册。针对此次重组相关问题,北京商报记者致电华兴源创进行采访,对方电话未能有人接听。

在北京一位券商人士看来,并购重组是企业外延式发展的重要途径。华兴源创此次重组作为科创板第一单获得上交所同意,无疑在发挥科创板作为深化资本市场改革“试验田”方面具有积极的示范效应。

北京商报记者 高萍

相关阅读

-

肖战代言官宣后蒙牛股票下跌?具体是怎...

肖战可以说是流量艺人中的一个标杆了,作为一个偶像可以合理引导粉... -

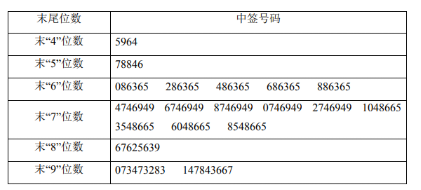

泰坦股份中签号出炉 泰坦股份中签能赚...

据最新消息显示,浙江泰坦股份有限公司已于1月20日正式公布了新股中... -

比亚迪预计配股融资299亿港元 创近十年...

进入2021年后,比亚迪在新能源汽车领域的布局不断加速。1月21日,比... -

欧菲光近期的股价是多少?欧菲光股价再...

1月22日消息,今日早盘,欧菲光股价再度大跌逾6%,昨日该股尾盘闪崩... -

东方龙基金净值上涨1.32% 累计净值为3.8114元

东 方 龙基金(代码400001)公布最新净值,数据显示,东 方 龙净... -

天津失业金多少钱一个月?天津失业金领...

缴纳失业保险在失业的时候有着很大的作用,只要满足了一定的要求就...